Các doanh nghiệp bất động sản năm 2021 phát hành gần 320.000 tỷ đồng trái phiếu và cũng là những đơn vị trả lãi suất cao nhất, bình quân 10,3-10,6%.

Báo cáo của Bộ phận phân tích Công ty chứng khoán SSI (SSI Research) cho biết, các doanh nghiệp phát hành tổng cộng 722.700 tỷ đồng trong cả năm 2021, tăng 56% so với năm 2020. Số trái phiếu phát hành ròng, tương ứng lượng phát hành trừ đi lượng đáo hạn và mua lại trước hạn, ước tính là 438.000 tỷ đồng, tăng 63%.

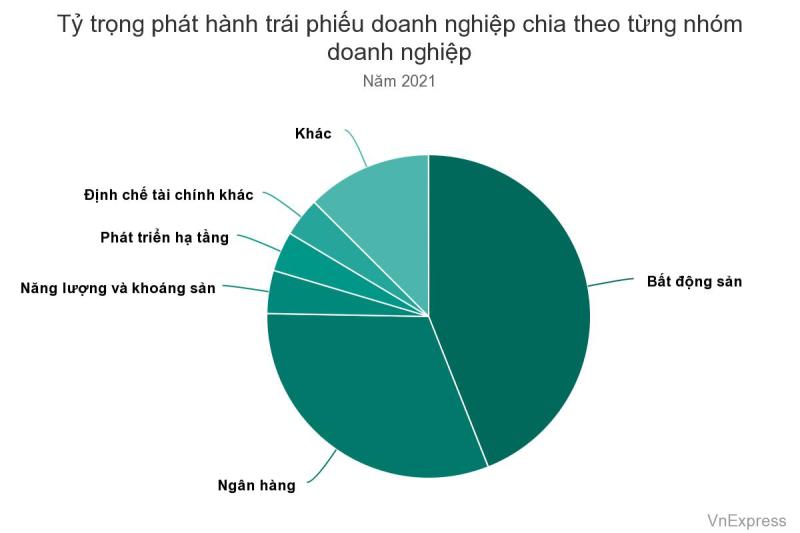

Chia theo đối tượng, doanh nghiệp bất động sản vẫn là nhóm phát hành nhiều nhất, ghi nhận 318.200 tỷ trong năm 2021, chiếm 44% tổng lượng trái phiếu doanh nghiệp phát hành và tăng 66,3% so với năm 2020. Số lượng các doanh nghiệp bất động sản phát hành tăng từ 141 năm 2020 lên 193 doanh nghiệp trong năm 2021.

Các ngân hàng phát hành tổng cộng 226.400 tỷ đồng, chiếm 31,3% và tăng 73% so với năm 2020, một phần để bù đắp lượng trái phiếu mua lại trước hạn lên tới 67.000 tỷ đồng. Tổng trái phiếu ngân hàng đang lưu hành cuối năm 2021 ước khoảng 540.000 tỷ đồng, chiếm 39% quy mô thị trường, thấp hơn rất nhiều so với mức 48% tại cuối năm 2018.

"Điều này đồng nghĩa, quy mô thị trường trái phiếu doanh nghiệp phi ngân hàng đang tăng nhanh", SSI Research đánh giá.

Các nhóm năng lượng, khoáng sản, định chế tài chính phi ngân hàng, phát triển hạ tầng phát hành từ 28.000 đến 30.000 tỷ đồng, chiếm khoảng 4% tổng lượng phát hành.

Không chỉ quy mô phát hành, các doanh nghiệp bất động sản cũng là đối tượng trả mức lãi suất cao nhất.

Nhóm trái phiếu bất động sản có lãi suất duy trì ở mức cao trong cả ba năm gần đây, với biên độ 10,3-10,6%. Một số doanh nghiệp phát hành trái phiếu lãi suất cao nhất thị trường, khoảng 12-13% mỗi năm, gồm Công ty phát triển bất động sản Phát Đạt, Công ty Hoàng Phú Vương, Công ty Osaka Garden, Công ty Galatic Group, Công ty TNHH Đầu tư BĐS Unity.

"Nhu cầu huy động vốn thông qua phát hành trái phiếu của các doanh nghiệp bất động sản ngày càng tăng do khó tiếp cận tín dụng ngân hàng hơn", SSI Research nhận xét. "Để hấp dẫn nhà đầu tư khi mà chất lượng tài sản đảm bảo không cao, nhóm này phải duy trì lãi suất phát hành tốt hơn các nhóm khác".

Lãi suất trái phiếu bình quân năm giảm lớn nhất ở nhóm ngân hàng, từ 6,34% năm 2020 xuống 4,31% năm 2021, một phần do kỳ hạn phát hành ngắn hơn. Nhóm trái phiếu định chế tài chính phi ngân hàng và nhóm các doanh nghiệp khác có lãi suất giảm về mức 8,4% và 8,54%.

Trên thị trường sơ cấp, các ngân hàng và công ty chứng khoán vẫn là những nhà đầu tư lớn nhất khi mua tổng cộng 373.000 tỷ đồng, chiếm 52% tổng lượng phát hành năm 2021.

Trong đó, hai nhóm nhà đầu tư này mua 154.000 tỷ đồng, chiếm 68% trái phiếu ngân hàng phát hành, tập trung vào các trái phiếu kỳ hạn ngắn 1-4 năm, và 153.000 tỷ đồng, chiếm 48% trái phiếu bất động sản phát hành.

Trong phạm vi 15 ngân hàng thương mại được SSI Research theo dõi, với tổng dư nợ tín dụng chiếm khoảng 75% thị phần tín dụng toàn hệ thống, tổng số dư nợ trái phiếu doanh nghiệp các nhà băng đầu tư tới cuối năm 2021 là khoảng 214.000 tỷ đồng, tăng 17% so với cuối năm 2020. Các ngân hàng sở hữu lượng trái phiếu doanh nghiệp lớn nhất tại cuối năm 2020 là Techcombank, MB, VPBank và TPBank./.

Nguồn: Minh Sơn/vnexpress.net